はじめに

世界が「脱炭素」「水素・アンモニアエネルギー」「バイオマス」「EV関連インフラ」「レアアース」といった新しいエネルギー・化学プラント需要に向かう中で、EPC(設計・調達・建設)を手掛ける企業の存在感が改めて高まっています。東洋エンジニアリングは、こうしたグローバルプラント建設の分野で長い実績を持ち、今その“再評価フェーズ”に差し掛かっている可能性があります。本記事では、同社の企業情報・強み・直近決算の評価・株価上昇の背景・将来性・競合比較・テンバガーの可能性を順に見ていきます。

株をやるには圧倒的にmoomoo証券の活用・引っ越しがお奨め。まずは無料会員登録して情報収集し始めるところから!以下の関連記事もご参考ください!

👉関連記事 【投資家必見】moomoo証券が熱い!SOFIレバ2倍ETF&テンバガー候補7銘柄まとめ

企業情報

東洋エンジニアリング株式会社(Toyo Engineering Corporation/銘柄コード:6330)は、1961年5月に設立され、資本金約181億円、連結従業員数6,229名(2025年3月末時点)です。

事業内容は、産業プラント(石油・ガス、石油化学、肥料、一般化学、バイオ、環境、資源開発など)、発電・水処理・交通システムといった社会インフラ、そして海外展開も含めたグローバルなEPC事業です。

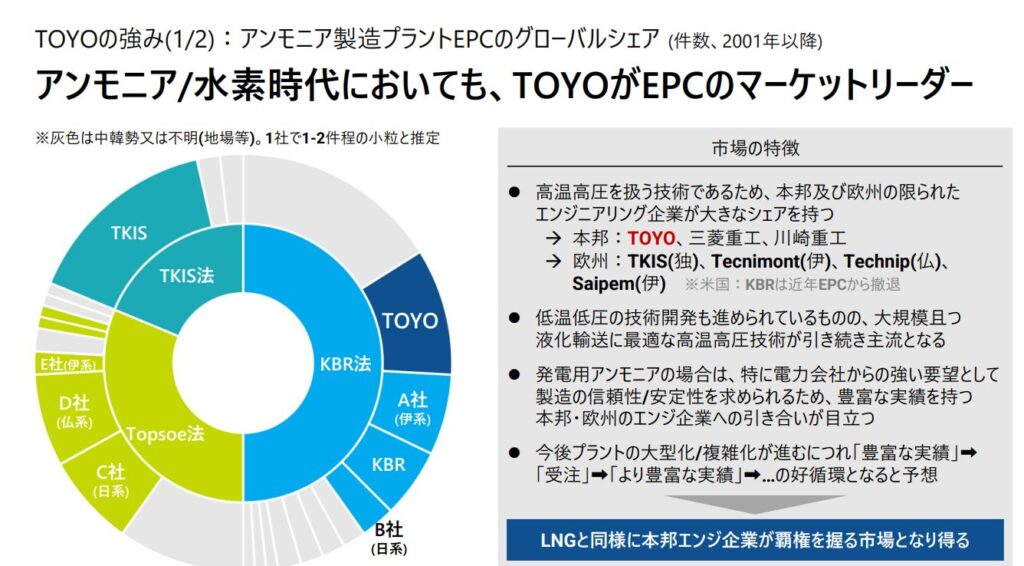

同社は三井化学系の中核EPC企業として、石油・化学プラントでの強みを持ちつつ、近年では水素・アンモニア・バイオマスといった“次世代エネルギー”分野にも対応を開始しており、変化の波を捉えた企業と言えます。

東洋エンジニアリングの強み

東洋エンジニアリングの強みを整理すると、次のような点が挙げられます。

- EPCの一貫提供能力

企画・研究協力・設計・機器調達・建設・試運転・技術指導まで一貫して提供できる体制を保有。これにより、顧客の“ワンストップ”ニーズに応えやすい構造です。 - 化学・石化・肥料プラントでの実績

既存の実績として石油化学プラントや肥料プラントに強く、技術・ノウハウが蓄積されています。これは新エネルギー・再生可能プラントにおいても転用可能な土台です。 - グローバル展開力

海外事務所(ジャカルタ、モスクワなど)を持ち、海外プラント受注実績もあるため、国内需要だけに依存しない強みがあります。 - 次世代エネルギー・環境プラント対応

発電・水処理・バイオ・人工知能(AI)など、多角的な対象分野を掲げており、環境規制や脱炭素ニーズの高まりを背景に成長機会があります。

これらの強みが、「既存の技術実績+次世代ニーズ」への移行というテーマとマッチしており、株式市場において“EPC再評価”の期待を抱かせる構図となっています。

直近の決算発表の評価

東洋エンジニアリングの直近決算(2026年3月期第1四半期、2025年4~6月)では、売上高493億円(前年同期比-21.5%)・営業利益6億円(同-31.7%)・経常利益12億円(同-35.2%)と、減収減益の厳しい内容でした。

進捗率も通期予想65億円に対して18.7%と、過去平均進捗率32.2%を大きく下回っています。

一方で、最新の通期実績(2025年3月期)では売上高2,780億円、経常利益64.6億円と成長しており、前期比で増収増益の実績を残しています。

このように、最新四半期ではやや懸念材料が出ていますが、長期的には受注案件の蓄積や次世代プラント需要の見込みを元に“反転の材料”も存在します。受注残・バックログの動きや新エネルギープラント案件の動向が要チェックです。

株価急上昇の背景

ここ数ヶ月、東洋エンジニアリングの株価が急上昇しています。

その背景には「レアアース関連需要の拡大」と「次世代エネルギープラント需要」の二つのテーマが重なっています。

1. レアアース精製プラント関連の期待

世界的にEVモーター・半導体・蓄電池などに不可欠なレアアース(希土類)の供給網再構築が進む中、日本企業による“精製・分離・再資源化”プロジェクトへの関心が急上昇しています。

特に中国依存度を下げる動きが強まっており、日本国内や東南アジアでのレアアース処理プラント建設に注目が集まっています。

東洋エンジニアリングは、化学プラントや金属抽出技術のEPC実績を持ち、レアアース分離・精製プラントの建設候補企業としても名前が取り沙汰されています。

そのため、株式市場では「レアアース関連銘柄」としても一部テーマ資金が流入しており、株価上昇の新たな燃料となりました。

2. 脱炭素・水素・アンモニア関連プラントのテーマ性

もう一つの要因が、水素・アンモニア・CCUS(炭素回収)など脱炭素テーマの拡大です。

EPC業界は、従来の石油・化学中心から「低炭素燃料・再エネ・資源循環型」へシフトしており、同社もこうした案件の実績・技術提携を進めています。

特にレアアース精製や廃棄物再資源化プラントは、エネルギー・環境両面でのインフラ構築に欠かせない分野です。

この「脱炭素+資源戦略」両立の動きが、東洋エンジニアリングの株価に“二重のテーマ性”をもたらしています。

3. EPC業界再評価の潮流

さらに、国内ではプラント・エンジニアリング企業全体の“再評価フェーズ”が進んでいます。

ウクライナ戦争や中東地政学リスクを背景に、エネルギー・化学・資源確保の重要性が高まり、

「プラント=国家インフラを支える戦略産業」という視点で見直されているのです。

その中で東洋エンジニアリングは、レアアース分離技術・化学プラント設計力・海外展開力という独自ポジションを確立しており、

テーマ投資資金が集中しやすい“穴株”として注目を浴びています。

✅ まとめると、株価上昇の主要因は以下の通りです:

| 背景 | 内容 |

|---|---|

| レアアース関連 | 精製・再資源化プラント需要拡大、脱中国依存テーマで再注目 |

| 脱炭素・エネルギー転換 | 水素・アンモニア・CCUSなどの新分野案件増加 |

| EPC業界の再評価 | プラント再構築・資源安定供給の国家戦略化 |

これらが複合的に作用し、東洋エンジニアリング株の“再評価相場”を後押ししている状況です。

将来性

東洋エンジニアリングにおける将来性を、具体的なテーマと数値で整理します。

脱炭素・エネルギー転換プラント

世界的なCO₂排出削減の潮流は、化石燃料由来プラントから“低炭素・無炭素”プラントへの転換を促しています。東洋エンジニアリングは発電・水・バイオ・人工知能関連設備など、次世代プラント分野に対応しており、将来的に受注の裾野が大きいです。

海外展開・大型案件の可能性

海外市場、とりわけ東南アジア・中東・アフリカではインフラ更新や燃料化プラントの需要が高まっています。東洋エンジニアリングのグローバル展開力がここで活きる可能性があります。

技術革新と付加価値化

これまで手掛けてきた石油・化学プラントの設計・建設ノウハウを、低炭素燃料、アンモニア、水素化プラント、人工知能を導入したスマートプラントへと展開することで、技術的付加価値を高めることが期待されます。

こうした3本柱により、将来的には「EPCの成長機会を取り込んだ技術・テーマ特化型企業」としてのポジション確立が期待され、株価上昇の下支えになり得ます。

競合他社との比較

東洋エンジニアリングの競合には、例えば 日揮ホールディングス や 千代田化工建設 といった国内のプラントエンジニアリング大手があります。以下に比較を整理します:

| 企業 | 強み | 弱み | 差別化ポイント(東洋) |

|---|---|---|---|

| 日揮HD | LNG・ガス化プラント実績多数 | 受注の変動リスク大 | 東洋は肥料・化学・環境プラントでの強み+次世代領域対応 |

| 千代田化工建設 | 国際案件に実績あり | 財務負荷が重め | 東洋は収益構造改善中、海外拡大可能性あり |

| 東洋エンジニアリング | 多様なプラント領域+グローバル展開力 | 直近1Qは減益 | 脱炭素・低炭素燃料プラントのテーマ対応が明確 |

このように、競合と比べても「技術実績」「テーマ対応力」「グローバル展開」の3点で優位性を持ちうるのが東洋エンジニアリングの魅力です。

テンバガーの可能性

テンバガー(株価10倍)を狙う視点では、東洋エンジニアリングが以下の条件をクリアできれば十分に期待が持てると考えます:

- 大型受注案件の獲得と実行による収益基盤の強化

- 脱炭素・低炭素燃料プラント、アンモニア・水素プラントなど次世代分野での顕著な実績

- 海外マーケットでの規模拡大と収益化

- 株価がテーマ先行から実績フォロー型へ移行し、評価倍率が上昇

現在の株価水準が相対的に低めであれば、仮にこれらの条件が整えば、数年スパンで株価3〜10倍というシナリオも視野に入ります。

ただし、EPC業は受注→施工→収益化まで時間を要するため、“じっくり型”の投資スタンスが求められます。

まとめ

東洋エンジニアリング(6330)は、プラント・EPCの老舗でありながら、脱炭素・低炭素燃料・スマートプラントといった“次世代テーマ”に対応を強めています。直近の決算では課題も見えますが、株価急上昇の背景には大きなテーマ性と再評価の潮流があります。

技術実績・テーマ適合・グローバル展開といった“成長の3本柱”を備えており、中長期投資家にとっては“テンバガー候補として検討すべき銘柄”と言えるでしょう

コメント