大黒屋と北浜キャピタルがテンバガー候補と言われる理由

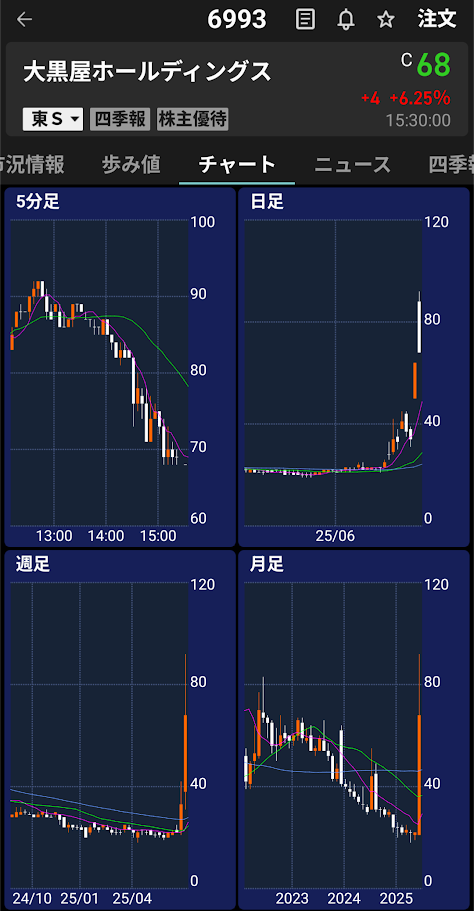

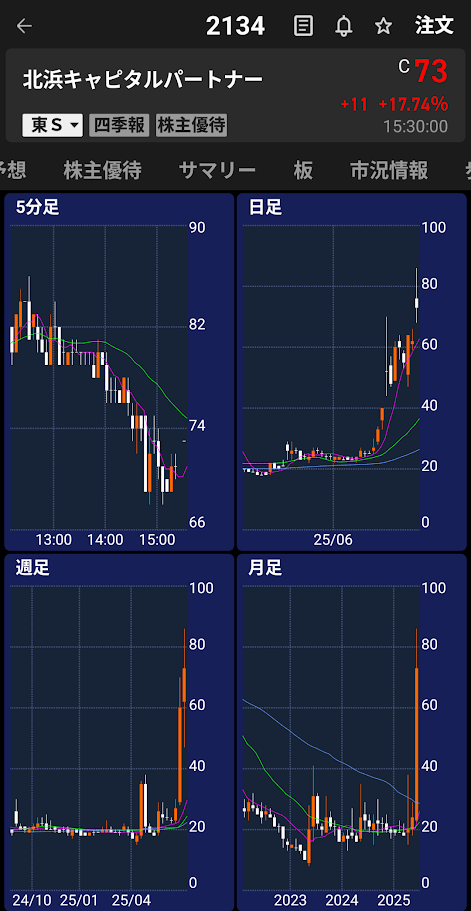

さあさあ、今日はとっておきのネタをぶっこみたいと思います! いまやX,2ch,Yahooファイナンス掲示板で盛り上がりまくっています2銘柄。大黒屋と北浜キャピタルパートナーについてとりあげたいと思います。まずはこのチャートを見て(*’▽’) どちらも東証スタンダード銘柄ですね

もう典型的な2桁低位株の大噴火チャートですね。前から持っている人はおめでとうございます。この2つの銘柄、一瞬の打ち上げ花火イナゴ銘柄では終わらないのです。その理由を今回分析していきたいと思います。最後に来週から入るならどちの銘柄がよりリターンが多いか私見をまとめてみました!最後まで読んで頂けたら嬉しいです

今回のブログ記事にもmoomoo証券の情報が役立ちました。日本株・米国株の情報収集には無料会員登録するだけで各種情報が手に入るmoomoo証券がおススメです。私も登録してますよ~

関連記事👉AI株価予測と圧倒的に安い米国株手数料で今大注目のmoomoo証券を解説

まずは2つの銘柄についての直近決算銘柄の分析です

大黒屋ホールディングスの直近決算発表の内容の評価

直近決算の概要

- 2025年3月期の連結最終損益は9.6億円の赤字(前期は5.3億円の赤字)となり、赤字幅が拡大しました

- 売上高は102.32億円(前期比6.7%減)、営業損失は9.04億円と減収・減益

- 直近四半期(2025年1-3月期)も2.5億円の赤字で、売上営業損益率は-10.7%と前年同期(-5.7%)から悪化

- 自己資本比率は6.3%に改善したものの、依然として財務基盤は脆弱

ポジティブ材料

- 2026年3月期は売上高171.07億円(67.2%増)、営業利益8.79億円、最終利益1.4億円の黒字転換を会社側は計画しており、業績V字回復の見通しを発表

- AIダイナミックプライシング技術の開発や大手企業との業務提携など、成長に向けた新たな取り組みを開始

- “大黒屋におけるオートビット自動買取機能の導入とその概念実証(POC)の成功についてのお知らせ”についてはこちらをご参照⇨https://ssl4.eir-parts.net/doc/6993/tdnet/2644441/00.pdf

- 売上総利益率は29.6%と前期比で1.8ポイント改善しており、粗利率の高い商品の在庫回転期間短縮やインバウンド回復見込みに伴う価格見直しが奏功

ネガティブ材料・リスク

- 2025年3月期は赤字幅が拡大し、業績悪化が続いた点は株主にとって大きな懸念材料

- 四半期ごとに営業損失が続き、特に直近では赤字幅がさらに拡大している

- 配当はゼロが続いており、株主還元は実質的に停止状態

- 有利子負債倍率が高く、財務リスクが残る

株主目線での総合評価

- 直近決算は減収・赤字拡大と厳しい内容で、短期的には株価の上値は重い展開が続くと考えられます

- ただし、会社計画通りに2026年3月期で大幅な増収・黒字転換が実現すれば、株価の大きな反転材料となる可能性もあります

- 新技術や業務提携による成長戦略は評価できますが、現時点では「計画先行」であり、実現性や進捗を慎重に見極める必要があります。

- 財務健全性や配当復配の見通しが立つまでは、リスク許容度の高い株主向けの銘柄といえます。

現状は「赤字拡大で厳しいが、来期以降の黒字転換計画に期待」という局面。株主としては、今後の業績回復と財務改善、そして配当再開の有無を注視すべきタイミングです

北浜キャピタルパートナーズ(2134)の直近決算発表内容と株主目線での評価

直近決算のポイント

- 2025年3月期の業績

- 売上高:7.01億円(前年同期比約3倍の大幅増収)

- 営業損失:5.79億円(前年は3.3億円の損失、赤字幅拡大)

- 経常損失:6.01億円(前年は4.12億円の損失、赤字幅拡大)

- 最終損失:8.35億円(前年は4.89億円の損失、赤字幅拡大)

- 1-3月期(第4四半期)も2.98億円の赤字で赤字幅が拡大

- 財務状況

- 自己資本比率:75.0%(前期の13.4%から大幅改善)

- 純資産:20.39億円(前期は1.53億円)、新株予約権行使による資本増強が主因

- 来期(2026年3月期)会社予想

- 売上高:544.3億円(過去最高、18期ぶり更新見込み)

- 営業利益:4.7億円、経常利益:4.3億円、最終利益:2.0億円と黒字転換を計画

株主目線での評価

ポジティブ要素

- 売上高は再生可能エネルギー事業の拡大などで大幅増収となり、成長性が示された

- 自己資本比率が大幅に改善し、財務基盤が強化された点は株主にとって安心材料

- 会社計画では来期に大幅な増収・黒字転換を見込んでおり、業績V字回復への期待が持てる

ネガティブ要素・リスク

- 2025年3月期は赤字幅が拡大し、依然として収益性の回復には至っていない

- 費用増加による収益性悪化が続いており、黒字転換計画の実現性には不透明感も残る

- 配当は引き続き無配で、株主還元は停止状態

- 売上営業損益率は依然マイナスで、利益体質への転換が急務

総合評価

現時点では「売上高の大幅増加」と「財務基盤の改善」が評価ポイントですが、「赤字幅拡大」と「利益体質への転換の遅れ」が大きな課題です。来期の黒字転換計画が実現すれば株価の大きな反転材料となりますが、株主としては今後の実績進捗とともに、配当復配や持続的な利益成長の有無を慎重に見極める必要があります

現状は「成長の兆しは見えるが、収益化の道筋が問われる局面」。リスク許容度の高い投資家向けの銘柄といえるでしょう。

大黒屋と北浜キャピタルの投資比較分析

それではこの2つの銘柄の比較です。どちらに投資すべきかは最後のまとめの項目に書いています!

両社とも成長期待で株価が注目されていますが、リターン面では以下の要素を総合的に評価する必要があります。

大黒屋の魅力

- 成長ドライバー

- AIダイナミックプライシング技術や自動買取システム「オートビット」の導入で、買取効率が劇的に向上

- 2026年3月期予想:売上高171億円(+67%増)、営業利益8.79億円の黒字転換計画4。

- 大手企業との業務提携で新市場開拓が進行中

- リスク要因

- 直近決算(2025年3月期)は営業損失9億円と悪化

- 自己資本比率6.3%と財務基盤が脆弱

- 株価急騰(直近+43%)で短期的な投機的要素が強い

北浜キャピタルの魅力

- 成長ドライバー

- ベンチャーキャピタル(VC)事業へ完全転換:未上場スタートアップへの投資で高成長ポテンシャル

- 2026年3月期予想:売上高544億円(過去最高)、営業利益4.7億円の黒字転換計画[前回答]。

- 自己資本比率75.0%と財務健全性が大幅改善[前回答]。

- リスク要因

- 直近決算は最終損失8.35億円と赤字幅が拡大[前回答]。

- VC事業は投資回収まで時間がかかり、収益化の不確実性が高い

- 配当ゼロが継続中[前回答]。

リターン比較の核心要素

| 評価指標 | 大黒屋HD(6993) | 北浜CP(2134) |

|---|---|---|

| 成長性 | AI技術で効率化・売上4倍予測 | VC転換で売上70倍超計画 |

| 収益性 | 2026年黒字転換計画 | 2026年黒字転換計画 |

| 財務健全性 | 自己資本6.3%と低水準 | 自己資本75%で堅調 |

| 株価値動性 | 短期急騰後、調整局面 | 底堅い推移だが材料待ち |

| 最大リターン | AI成功で売上856億円→株価1320円予想 | イグジット成功で数十倍リターン可能性 |

投資判断の総合評価

- 大黒屋がリターン優位なケース

AI技術の早期実用化(例:オートビットの本格導入)やインバウンド回復が進めば、短期~中期で株価2~3倍の上昇ポテンシャルがある。ただし財務リスクが高く、計画遅延時は下落リスクも顕在化。 - 北浜CPがリターン優位なケース

VC投資先のイグジット(上場・M&A)が複数成功すれば、数十倍リターンも期待できる2。ただし収益化まで時間がかかり、スタートアップの失敗リスクが常に付随。 - バランス重視の見解

現時点では「大黒屋が短期リターン、北浜CPが長期ハイリターン」の様相。- リスク許容度が高い場合:北浜CPのVC事業がハイリターンの可能性。

- 確実性を重視する場合:大黒屋の技術革新と業績V字回復シナリオが堅実。

結論:計画通りに成長が実現すれば、北浜CPの方がリターン拡大余地は大きいが、大黒屋の方が実現性はやや高い。投資判断には、両社の2025年7-9月期決算の進捗確認がカギとなります。

まとめ

ずばり。私としては短期では大黒屋に軍配、長期的にはNVIDIAの代理店を行っている北浜キャピタルパートナーがより良い投資先と思っています。皆さんの投資スタイルに合わせてインしていってみましょう!

今回取り上げた銘柄を掘り下げるのにmoomoo証券が役立ちました(^^♪本当に使えるツールですので売買しなくても無料会員登録するだけでもありがたい相棒です!

コメント