はじめに

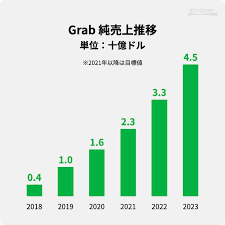

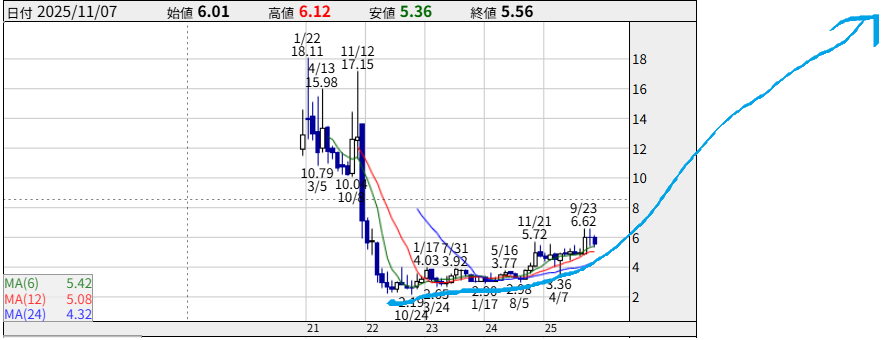

東南アジアの日常を支えるスーパーアプリ、Grab Holdings(NASDAQ: GRAB)。配車(Mobility)と出前(Deliveries)を軸に、決済・金融(Grab Financial Group)、広告、地図サービスなどを縦横に組み合わせるプラットフォーム戦略で地域の“生活インフラ化”を進めています。近年は収益性改善フェーズに入り、投資家の関心が再燃。直近決算でもガイダンスやキャッシュフロー面でポジティブな指標が示され、株価のチャート形状も良好なため、「テンバガー候補」と判断する投資家が増えています。旅行好きな皆さんなら使ったことある人もいるかもね。最新決算と事業戦略を丁寧に読み解きます。

株をやるには圧倒的にmoomoo証券の活用・引っ越しがお奨め。まずは無料会員登録して情報収集し始めるところから!以下の関連記事もご参考ください!

👉関連記事 【投資家必見】moomoo証券が熱い!SOFIレバ2倍ETF&テンバガー候補7銘柄まとめ

GRABの企業情報(事業構成と強み)

Grabは「配車(Mobility)」「デリバリー(Deliveries)」「Mart(即日配送/取次)」「Financial Services(GrabPay、ローン、保険等)」「Advertising」「GrabMaps」などを一つのアプリで提供する“スーパーアプリ”です。サービス間で顧客を行き来させることでLTV(顧客生涯価値)を高めるクロスセルが可能な構造が強みです。地域に根付いた決済インフラ(GrabPay)と、ローカル最適化した配車・配達ネットワークは、新規参入者にとって大きな参入障壁でもあります。

- 地域展開:東南アジア主要国(シンガポール、タイ、インドネシア、フィリピン、マレーシア、ベトナム、カンボジア等)。

- エコシステム型:決済→配車→デリバリー→金融の順で顧客接点を拡大し、データをビジネスに還元。

Grabの使い方とメリット

🟢 使い方

- アプリをダウンロード(App StoreまたはGoogle Playで「Grab」と検索)

- 目的地を入力

- 料金・車種を選択(事前に料金が表示される)

- ドライバーとマッチング→乗車

- 支払いはアプリ内で完結(GrabPay対応)

🟩 主なメリット

- 料金が事前確定:ぼったくりの心配が一切なし。観光客でも安心。

- 幅広いサービス:配車だけでなく、フードデリバリーやデジタル決済も同一アプリで利用可能。

- 東南アジア全域で利用可:旅行・出張時に国をまたいで使える。

- ポイント還元制度あり:GrabRewardsで乗車や注文ごとにポイントが貯まり、割引に利用できる。

Grabは「便利で、安くて、安全」な交通・生活サービスをワンアプリで提供しており、特に観光客や現地駐在員にとって欠かせない存在です。

直近決算発表の分析・評価(Q3 2025ハイライト)

Grabは直近の第3四半期(Q3 2025)決算で営業利益・調整後EBITDAの改善、オペレーティングプロフィットの黒字化などを示し、事業の収益化が着実に進んでいることをアピールしました。特に注目点は:

- 営業利益が改善し、当四半期は営業利益27百万ドルと前年同期比で大幅改善を記録した点。Grabはインセンティブ最適化や費用管理によりマージン改善を実現していると述べています。

- オンデマンド(Mobility + Deliveries)におけるGMVと収益性が底上げされており、オンデマンドインセンティブ水準の最適化が進展。会社側はインセンティブ比率が安定化している点を強調しています。

- **金融サービス(Grab Financial)**は貸出ポートフォリオや決済取扱高の拡大で重要な収益柱となりつつあり、年末までに貸出残高が1Bドルを超える見込みと示唆されています

総じて、成長(ユーザー・GMV拡大)と収益性改善の両立が見え始めている点が今回の決算の最大の収穫です。ただし、会社は依然として競争激化やマクロリスク(消費減速)を注視しています。

なぜ今GRABが注目されるのか(成長ドライバー)

- スーパーアプリならではのクロスセル効果

配車やデリバリーで獲得したユーザーをGrabPayや融資・保険商品に誘導することで、1ユーザー当たりの収益が上がる構造です。地域特性に合わせたプロダクト設計で高い定着率を示しています。 - 金融サービスの拡大による高付加価値化

GrabPayを通じた決済取扱高(TPV)や、BNPL・ローン・保険など金融商品の拡充は、手数料収入と利息収益という高マージンの収益源を生みます。決算では金融ポートフォリオの拡大が成長エンジンとして再確認されました。 - 地域マーケットの大きさとデジタル化余地

東南アジアはスマホ普及率・中間層拡大・電子決済の伸びしろが大きく、依然としてオフラインからオンラインへ移る余地がある“勝ち筋”のマーケットです。Grabは現地ネットワークとブランド力で恩恵を受けやすい立場にあります。 - AIとオペレーション最適化

ルーティング、ダイナミックプライシング、在庫/配達最適化などでAIを活用しており、効率化が進むと単位経済が改善します(会社も1,000以上のAIモデル運用を公表)。これがマージン改善に直接寄与します。

テンバガーの可能性(UPサイドと必要条件)

Grabがテンバガー(10倍)級のリターンを実現するシナリオを考えると、以下の要素が揃う必要があります。

ポジティブ条件(達成すれば大化けシナリオ)

- 金融サービスが大規模に拡大し、高マージンの定期収入(決済手数料、利息、保険収入)が全体に占める割合が大幅に増えること。

- 自社プラットフォームのARPU(1ユーザー当たり収益)が継続的に上昇し、顧客獲得コストを上回る収益化が進むこと。

- 新興国におけるデジタル浸透の加速でユーザー基盤が大幅に拡大すること。

リスク(阻害要因)

- **激しい価格競争(Foodpanda、GoTo等)**でインセンティブ競争が続くと単位経済が悪化する。過去にガイダンス未達で株安になった例もあり、競争リスクは常に存在します。

- マクロ経済の後退で消費が萎えると、配車/デリバリーの利用が落ちる可能性。

- 規制・決済関連の法規制(各国の金融規制や手数料規制)が収益に影響するリスク。

現実的な目標レンジ

短〜中期では「数倍(2〜5倍)」のアップサイドは現実的。テンバガー(10倍)達成には金融事業のスケール化と長期的な顧客LTV改善が不可欠です。決算の改善トレンドが続き、かつ競合優位が確立されれば高いリターンも期待できます。

投資家が押さえるべきKPI(次回決算で注視)

- On-Demand GMV成長率とオンデマンドのインセンティブ比率(配車・配達の収益性を示す)

- 金融部門の決済TPV・貸出残高・手数料収入の伸び(高マージン化の度合い)

- 調整後EBITDA・営業キャッシュフローの推移(利益改善の持続性)

- 地域別のユーザー数・月次トランザクション数(MAU / MTU)(需要の広がり)

まとめ

Grabは東南アジアで圧倒的なブランド力とサービス幅を持つスーパーアプリであり、配車・配達+決済(金融)という複合ビジネスの相乗効果で収益性を高めつつあります。直近決算は収益性改善とガイダンスの引き上げを示し、“成長と利益化を両取りするフェーズ”に入りつつある点が市場で評価されています。とはいえ、競争・マクロ・規制のリスクは依然存在するため、投資は決算ごとのKPI追跡とリスク管理を徹底したうえで行うのが賢明です。テンバガー級の上昇を狙うなら、金融サービスのスケール化と持続的なARPU改善が実際に数字として示されるかが最大の注目ポイントです。

コメント