はじめに

サンリオが 2月12日 に発表した2026年3月期・第3四半期決算は、「強い」ではなく「圧倒的」 の一言だった。

売上・利益ともに過去最高を更新し、さらに 通期業績予想の上方修正+増配 まで発表。

市場が待っていた“サプライズ決算”がついに来た。今回は本件について熱く掘り下げていきます。

後半にある2026.1.8の過去記事「サンリオは今が買い!」の記事も併せ読んで頂き、当ブログの的中を感じて欲しいです(*’▽’)

今回の記事ではバグってる決算を発表したサンリオを紹介していくよ。あと、株情報を収集したい方はmoomoo証券登録してみてね。登録するだけで売買しなくてもAI予想見れるよ。以下はエヌビディアの例です!

3Q累計は売上 +36.7%、営業利益 +51.8% の異次元成長

決算短信によると、3Q累計(日本4–12月、海外1–9月)は以下の通りです。

- 売上高:1,431億円(+36.7%)

- 営業利益:623億円(+51.8%)

- 経常利益:634億円(+48.7%)

- 純利益:436億円(+29.3%)

前年も強かったのに、そこからさらに“二段ロケット”で伸びています。

特に注目すべきは 営業利益率 43.6%。

これはもはや「製造業」ではなく「IP企業」の利益率です。

成長の主役は“複数キャラクター戦略”の完全開花

決算資料にはこう書かれています。

「『クロミ』『マイメロディ』をはじめとするキャラクター人気の高まりが奏功」

「複数キャラクター戦略がグローバルで機能」

これは本当に大きいですよね。

かつてのサンリオは「キティ依存」が弱点だった。

しかし今は クロミ・マイメロ・シナモロール・ポチャッコ…

複数キャラが同時に世界で売れている。

特に クロミの爆発力 は異常。

欧州のファストファッション、アジアの玩具、北米のデジタルコンテンツまで、

“どの地域でもクロミが売れている”という状態です。クロミ無双!!!

IP企業としての“第二形態”に完全進化したと言っていいです。

↓#世界クロミ化計画!!!!

日本:原宿旗艦店オープンで物販が覚醒

日本セグメントは売上 +33%、営業利益 +48.8%。

- 原宿店オープン

- カスタマイズ体験(ワッペンデコ)

- 限定商品

- インバウンド減でも日本人客が増加

資料にはこうあります。

「11月以降インバウンド減少も、旗艦店とオリジナル商品の戦略展開で増収増益」

つまり、インバウンド頼みではなく“国内ファンの熱量”で伸びています。

これはサンリオのビジネスモデルがより強固になった証拠ですね。

海外:欧州 +125%、アジア +56.9% の爆発

海外がとにかく強いです。

欧州:売上 +125%、利益 +163%

ファストファッションとの大型コラボが大成功。

ZARA・H&M・SHEINなどでサンリオキャラが“普通に売れる”時代に突入。

アジア:売上 +56.9%、利益 +67%

中国の店舗拡大+玩具市場の追い風。

香港・台湾・韓国も全て好調。

米州:玩具・アパレルが堅調

北米はマーケティング投資増でも利益は維持。

スポーツリーグとのコラボ(MLB・NBA・F1アカデミーなど)でブランド認知が急上昇。

通期業績予想を“上方修正”

今回のサプライズの核心。

【修正後の通期予想】

- 売上高:1,906億円(+6,300億円上方修正)

- 営業利益:751億円(+49億円上方修正)

- 純利益:520億円(+26億円上方修正)

資料にはこうあります。

「第3四半期の好調を織り込み、第4四半期も堅調な売上を見込む」

つまり、

“まだ伸びる”と会社自身が確信している ということです。

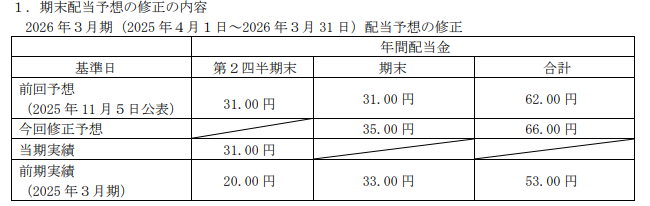

期末配当を 31円 → 35円へ増配

さらに株主還元も強化。

- 期末配当:35円(+4円)

- 年間配当:66円(前回予想 +4円)

純利益の増加をそのまま株主に返す姿勢は、

長期投資家にとって非常に好感度が高いですね!

投資家として今回の決算をどう見るか?

今回の決算は、単なる“好調”ではなく 構造的な成長 を示しています。

✔ キャラクターIPの複数化

✔ グローバルでのブランド浸透

✔ 物販・ライセンスの両輪成長

✔ 利益率の異常な高さ

✔ 会社が自信を持って上方修正

✔ 増配で株主還元も強化

特に利益率の高さは、

「サンリオはもはや“キャラクター企業”ではなく“世界的IP企業”」

であることを示しています!

まとめ:サンリオは“本物の成長フェーズ”に入った

今回の決算は、

「サンリオの成長は一過性ではない」

と市場に強烈に示す内容でした。

クロミ・マイメロ・キティの3本柱に加え、

アジア・欧州の成長が本格化し、

テーマパークも安定して利益を出していますね。

サンリオは今、

“世界で最も勢いのあるIP企業”

と言っても過言ではないです!!

(以下は2026.1.8の過去記事)はじめに — なぜ今が買いのチャンスなのか

こんにちは!昨日のタカラトミーの記事、バズったようで嬉しいです!勢いに乗って今日も「優待×割安×復活期待」の鉄板銘柄を紹介していきましょう。

今日のテーマは、世界中で愛されるキャラクターの王国、サンリオ(8136)です。タカラトミー同様、ブランド力は最強なのに「今が買い場」と言える根拠が詰まっています。

サンリオの株価は直近で調整局面を迎えていましたが、足元ではチャートが下げ止まり、反転の兆しを見せています。

優待権利取りの期待: 3月の権利確定日に向け、今後さらに注目が集まる可能性大です。

「業績は過去最高」なのに「株価は割安」: 2026年3月期の業績予想は上方修正されており、実態は非常に強力です。

テクニカルの転換点: 25日移動平均線を超える動きなど、トレンド転換(V字回復)を期待させる絶好のタイミングにあります。

まずは昨日のタカラトミーと同様に次の週足チャートを見てください!!

ポイント

- 業績は成長トレンド継続で、中間決算で大幅増収増益を達成。

- 株価はその後下押しし、感覚的な「押し目買い」「底打ち」の声が出てきている。

- 株主優待や配当利回りも投資魅力の一つ。

各種指数も PER 25.1倍、PBR 8.61倍、利回り 1.21%、ROE 48.6%

このように業績好調×株価調整=買いチャンスという読みができるため、今注目の一角です。

サンリオの企業情報

会社概要

- 企業名:株式会社サンリオ

- 証券コード:8136(東証プライム)

- 事業内容:キャラクターIPのライセンス、物販・EC、テーマパーク(サンリオピューロランド、ハーモニーランド)など

株式スペック(2026年1月時点)

- 株価:約5,000円台(前期高値から調整)

- PER(予想):約24倍前後

- 配当利回り:約1.2〜1.3%

- 株価レンジ(52週):約4,800円〜8,600円台

近年はブランド力を武器に国内外でライセンス収益拡大とテーマパーク集客の底上げを進行しており、ブランドIPの強さが収益に結びついています。

直近の決算分析(2026年3月期)

現時点で最新の開示は第2四半期(中間期)決算で、前年同期比で売上・利益ともに大幅な伸びを記録しています。

2026年3月期の中間決算および直近の修正データを引用して分析します。

| 項目 | 2026年3月期 予想(修正後) | 前年同期比 |

| 売上高 | 1,843億円 | +27.2% |

| 営業利益 | 702億円 | +35.5% |

| 純利益 | 494億円 | +18.4% |

第2四半期累計(2026年3月期)決算ハイライト

- 売上・利益とも前年同期比で大きく増加(好調)

- 中間決算で通期予想の上方修正・増配も実施済み(配当増)

上方修正の背景: 国内外での自社キャラクター人気の高まりにより、8月時点の予想をさらに上回るペースで利益が拡大しています。

驚異の利益率: 営業利益率は40%を窺う水準に達しており、極めて効率よく稼げる体質へと進化しました。

※2026年3月期第3四半期に関しては正式数字が開示されていませんが、積み上がる利益トレンドが継続していると市場では認識されています。

成長の背景

- ライセンス事業が国内外で好調

- テーマパーク集客増&物販強化

- 主要IPの世界的需要増

・・・など、売上基盤が比較的堅調に推移している点がポジティブです。

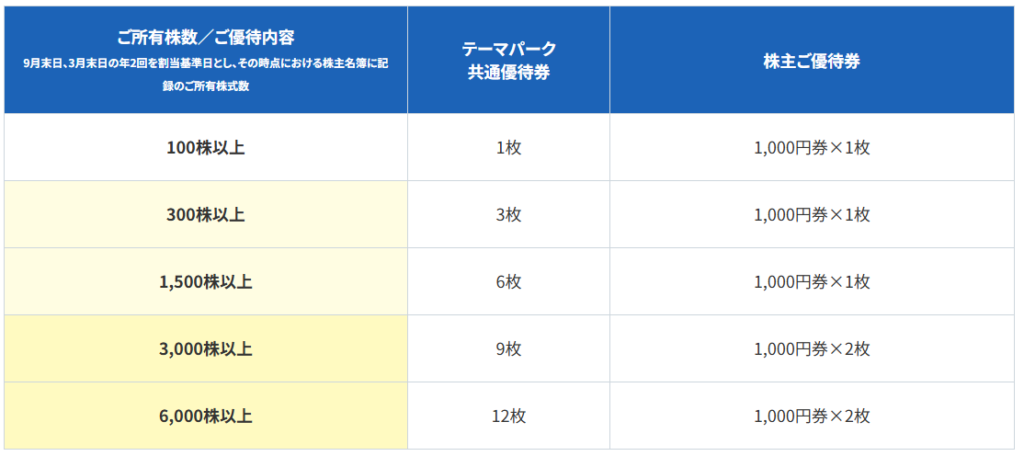

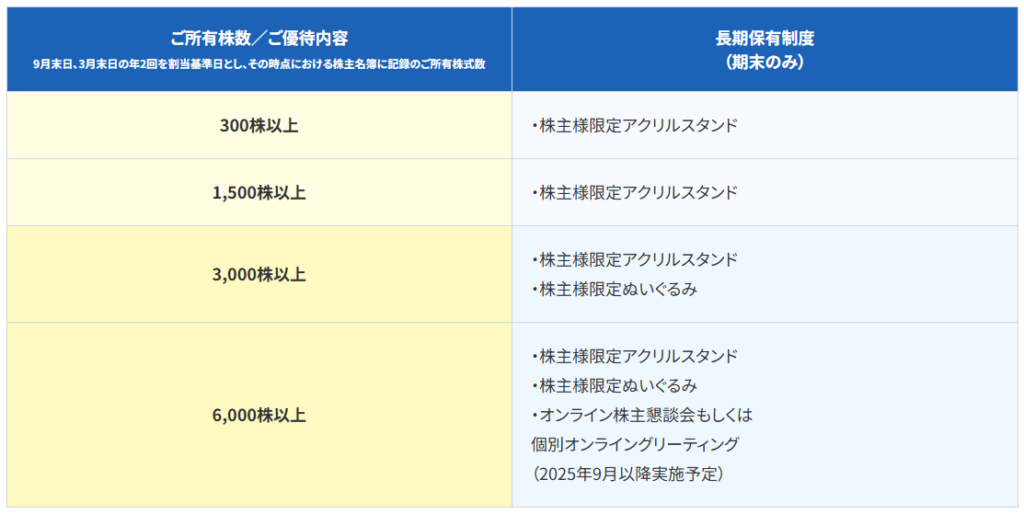

株主優待

サンリオの株主優待は“実際に楽しめる”優待内容として投資家から人気があります。

優待概要

- サンリオピューロランド/ハーモニーランド共通優待券

- 株主優待店舗券(1,000円券など)も付与

- 権利確定:3月末 & 9月末

実需として家族・友人と使える価値があり、高いテーマパーク利用意欲と結びつく優待として人気です。

◆株主優待関連記事◆

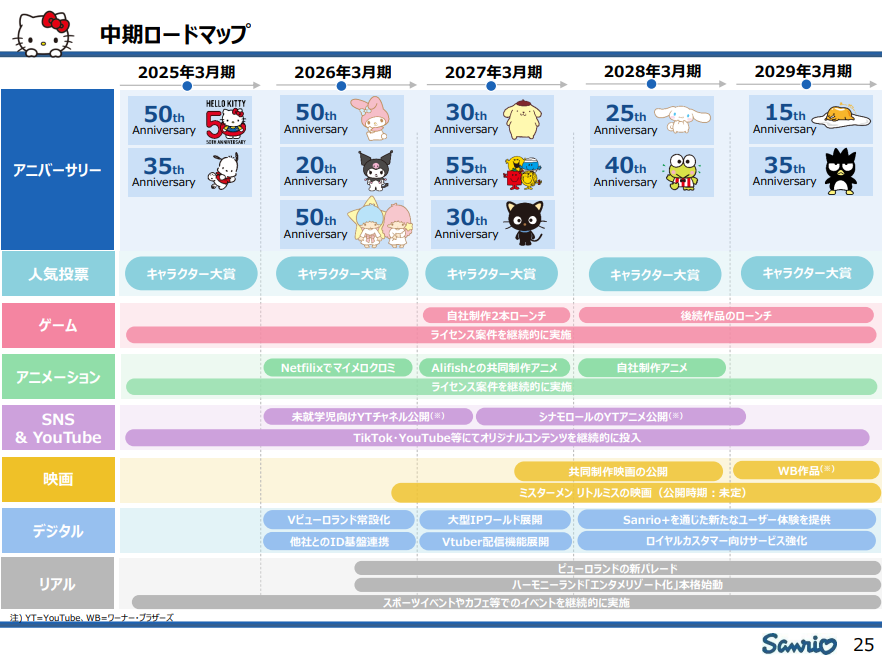

今後の成長性・将来性

📌 ブランドIPの価値

サンリオは「ハローキティ」を中心とした強力なキャラクター資産を持ち、その知名度は国内外で高い評価を得ています。これによりライセンシング収益やコラボ展開の持続的増加が期待できます。

📌 海外市場の拡大余地

アジア、北米など海外ライセンスビジネスの伸長が報告されているため、グローバル売上増加余地が大きい構造です。

📌 投資家視点のポジティブ点

- 上方修正・増配の実績(中間期)

- 自己株式取得など株主還元強化策の動きあり

- 株価が調整局面で買いチャンス評価も

サンリオ人気を裏付けるデータ

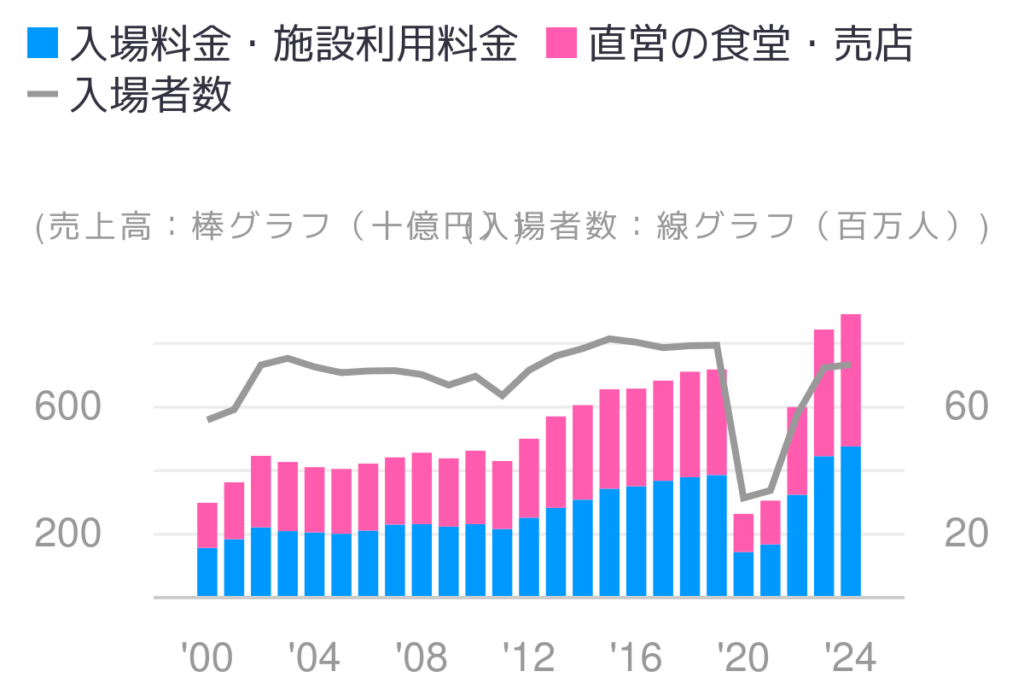

サンリオピューロランド入場者数推移

主力のサンリオピューロランドの入場者数売り上げもコロナ後に完全復活していますね

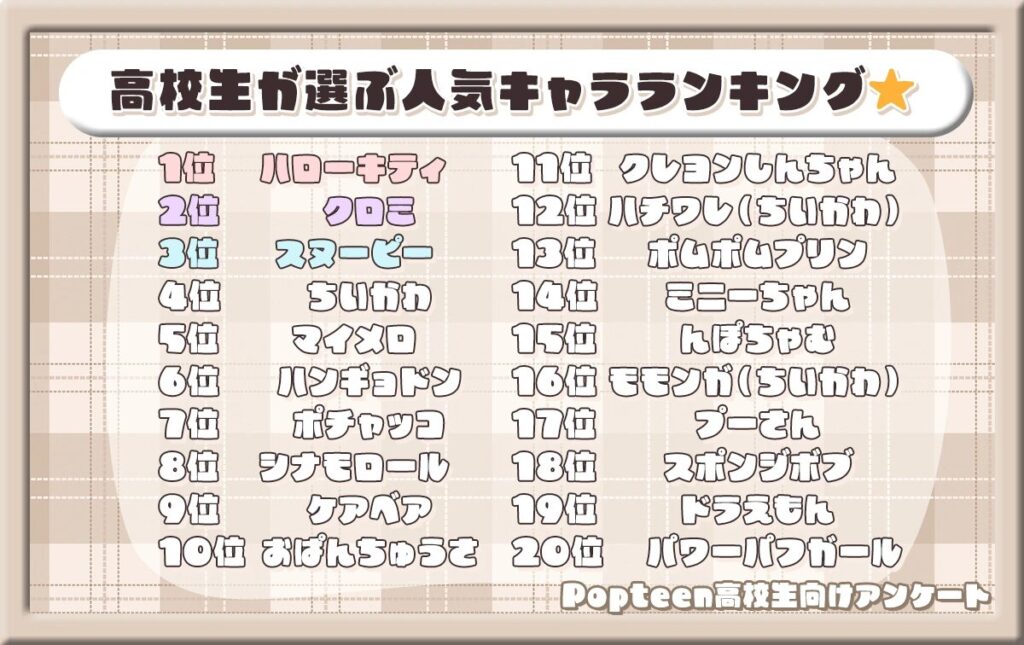

サンリオキャラクター年代別人気ランキング

高校生世代

大人世代

あらゆる世代に人気なのは事業構造上非常に強いです!!

目標株価

アナリスト予想から見ると、中期的な株価リターン期待ありとの評価が出ています。

- アナリスト平均目標株価:約7,800円前後(現状値との間に約+50%超の上昇余地)

- 強気ケースでは9,000円台の目標も存在

テクニカルでは調整後に反発期待の声があり、V字回復のシナリオも描かれています。

まとめ(サンリオは買いなのか?)

買いエッセンス

✔ 業績は増収増益トレンド継続

✔ 株主優待が魅力的で実需的価値あり

✔ 株価は押し目局面で割安感あり

✔ アナリスト評価も「買い」中心

注意点

⚠ 株価変動は大きく一部リスクあり

⚠ 無料開示で最新の第3四半期数字が未公開

➡ 今後の ブランド力維持/海外展開/利益成長が継続すれば、V字回復のシナリオは十分描けると考えられます。

➡ 中期目標株価7,000円台〜9,000円台は市場コンセンサスとして意識されている水準です。

コメント